行业发展快速分化 小贷公司向何处去

受金融科技冲击和自身发展局限,近年来小贷公司发展趋缓,行业优胜劣汰形势加剧。对此,小贷公司还需俯下身子做好细分市场,充分发挥与小微客群的天然联系优势,拥抱新科技和新管理模式,提升客户定位能力和管理水平,深入挖掘小微企业与“三农”广阔的市场空间

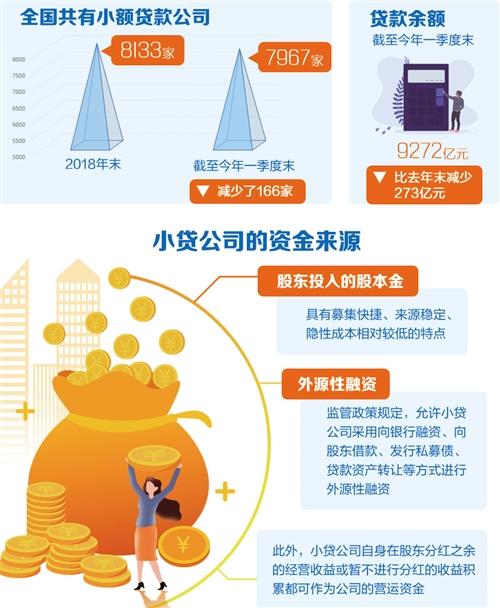

日前,中国人民银行发布的《2019年一季度小额贷款公司统计数据报告》显示,截至今年3月末,全国共有小额贷款公司7967家;贷款余额9272亿元,一季度减少273亿元。实际上,去年以来,小贷公司的数量和贷款余额均逐步下降。

2015年是行业的“分水岭”,在此之前,小贷公司快速增长,之后横盘。曾经“风光”的小贷公司如今为何发展缓慢?未来向哪里去?经济日报记者采访了相关业内人士和专家。

引导民间融资阳光化

所谓小额贷款公司是由地方金融监管部门审批、监管,由自然人、企业法人与其他社会组织投资设立,不吸收公众存款,经营小额贷款业务的有限责任公司或股份有限公司。我国从2005年开始小贷公司试点,随着2008年《关于小额贷款公司试点的指导意见》(简称《指导意见》)发布以及地方政府的大力支持,小贷公司迅速发展,不断壮大。

小贷行业肩负着引导民间融资阳光化、规范化的使命,已成为社会融资活动重要组成部分和传统金融供给的有益补充,在地方经济发展中发挥着重要作用。

苏宁金融研究院院长助理薛洪言表示,服务“三农”、将资金引入欠发达地区,是监管推动小贷公司试点的政策初心。为此,监管设定了区域经营和杠杆率限制,小贷公司做不大,才甘于做服务县域和“三农”的金融“毛细血管”。

据统计,小贷公司面向小微企业及“三农”等实体经济提供专业放贷,主要分布在县乡城镇。小贷公司的单户借贷金额在70万元左右,有的公司户均贷款不足6万元,且年周转率可达2次以上,是真正的小额贷款服务。

小贷行业发展轨迹是怎样的?据广德东方小贷公司董事长芮峰介绍,2005年之前,小贷行业在相当长的时间内一直处于萌芽状态;2005年至2015年,小贷行业度过了一个烦恼相伴而发展迅速的成长期;2015年至今,小贷行业步入了优胜劣汰加剧的成熟期。

行业发展快速分化

据业内人士介绍,大约在2013年,小贷行业就开始出现分化迹象,到了2015年,行业发展迎来分水岭。

“据小贷协会2015年调研数据,一些省份超过1/3的小贷公司不能正常营业。与农商行、城商行的困局一样,当实体经济增速下行压力叠加金融科技崛起,小贷公司经历着生死考验。”薛洪言表示,经济增速下行带来的影响是,小贷公司不良率攀升,利率下降;金融科技的影响是,巨头下沉,模式变革。“影响交织下,龙头尚可勉力应付,中小贷公司则渐渐跟不上节奏。”

薛洪言认为,不准跨区域经营、融资杠杆率低(一般不超过1.5倍),是小贷公司身上的两道“枷锁”。有了互联网放贷资质,小贷公司机构数量于2015年三季度达到顶峰。后来,强监管来临,表内业务愈发受限;再后来,助贷兴起,没有牌照也能做业务,小贷牌照的价值越来越弱。

“实际上,小贷公司的融资渠道问题在制度层面没有太大障碍,可以向政策性银行或商业银行等金融机构申请批发贷款,也可以通过发行债券、资产证券化、资产收益权转让等方式直接融资。然而,人民银行数据显示,小贷行业的整体杠杆率大概只有1.2,这在一定程度上反映了小贷公司融资面临着无形的天花板。”芮峰表示。

在薛洪言看来,小贷牌照价值不断被边缘化,并带来了两大影响。一是传统龙头公司不断“走出去”,申请新牌照,超越小贷公司的约束,综合化发展;二是申请门槛越来越低,那些没有牌照的机构,尤其是互联网机构,以小贷牌照为切入点,加速布局互联网金融。一出一进之间,小贷行业快速分化

- 标签:

- 编辑:孙宏亮

- 相关文章